前言

企業如何派員工出差並如何有效報帳,並同時享受節稅優惠?新竹記帳士詠雋藉本文分享企業國內出差旅費報帳指南,特別針對如何正確合法地處理差旅費用並達到節稅目的。

文章分享如何企業與專業會計事務所,以避免稅務風險的發生,確保企業能有效報帳,達到節稅的目的。報帳時需要準備正確的發票與收據,並且依據稅法規定的範圍和標準進行報支。不僅能幫助公司節省成本,還能確保財務透明,避免不必要的稅務問題。

出差報帳指南

企業在處理出差報帳時,應確保所有與出差相關的費用都能夠合法申報,這不僅有助於節稅,還能減少未來稅務審核的風險。

合法報帳的重要性

合法的出差費用報帳不僅能幫助企業節稅,還能減少稅務審核過程中的風險。若企業未能準備符合稅法要求的文件和單據,將無法享受稅費抵扣的優惠,甚至可能面臨罰款或補稅問題。此外,完整的出差報告單也是報帳流程中不可缺少的文件,需妥善保存並按時提交。

與事務所合作時,企業需要準備的文件

企業應確保每次出差後都能提供完整的出差報告單,包含交通、住宿與膳雜費的發票及收據。這些發票與收據,以及出差報告單需具備公司抬頭和統編,才能被視為公司相關費用,並準確計入會計帳目,降低稅務風險。如果公司沒有出差報告單的表格,可以參考我們的網站下載出差報告單的範本填寫。

國內出差的三大報帳類型

交通費

交通費包括飛機票、火車票、計程車費等。報帳時需提供相應的發票或票據,並且需附有公司抬頭及統一編號,這樣才能合法報帳並列入公司支出。企業應注意,交通費不能超出合理範圍,且應與業務相關。

住宿費

出差期間的住宿費用可報帳,但必須取得旅館開具的統一發票或收據,並記載公司名稱及統編。如果住宿費超過日支標準,需將超額部分視為員工的個人薪資所得,並依法扣繳所得稅。

膳雜費

膳雜費有一定的日支標準,如董事長、總經理的標準為每日新台幣700元,其他職員為600元。未超過此標準的部分可直接報帳,超過標準的部分則需視為薪資所得,並列入員工個人的薪資報稅範圍。

企業如何正確收集報帳憑證

發票與收據必須有統編抬頭

發票和收據必須具備公司的名稱與統一編號,才能符合稅法的規定,當作公司費用。除此之外,在記帳和稅務申報時,尚需證明支出與業務相關,並且符合稅務要求,從而合法進行營業稅與所得稅的節稅抵扣。

無法抵扣的情況

如果企業的出差費用無法提供完整的發票或收據,單據雖然有公司抬頭和統編,但是並沒有填寫出差報告,將無法在報稅時作為節稅的扣抵項目。如:營業稅申報,沒有出差報告書的住宿費發票,儘管有打統編,但因為缺乏出差報告書,只可視為雜費,不可在營業稅時進行抵扣。在公司申報營所稅時,亦可能因為無法證明為公司的支出而被必須調整剔除。

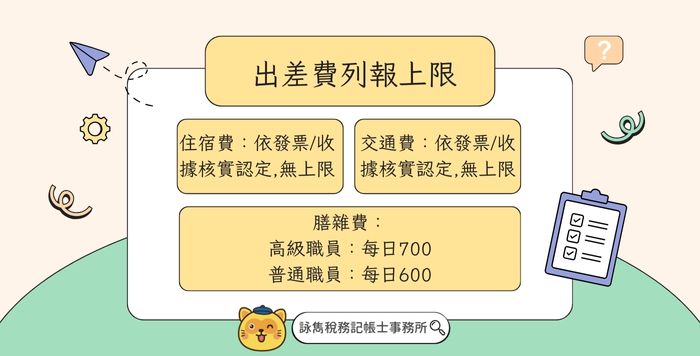

其他有關於出差費列報的上限可以參考下面的圖卡說明,圖卡內資訊來源為查準74條

除此之外,與交際應酬相關的支出,無論有無發票,均無法列入營業稅抵扣項目,因此如果企業缺乏單據,應檢視自身的採購對象是否有取得發票或收據的可能;而非是將私人花費、家庭消費打統編列報交際費,不僅無法節稅,尚會損失統一發票雲端載具中獎的機會。

如何選擇專業事務所來節稅?

自行記帳的潛在危機

許多企業為了節省帳務費用而選擇自行申報營業稅和營所稅,然而,這可能帶來重大的風險。經常會有企業錯誤扣抵不可扣抵的項目,導致國稅局查核後,面臨補稅和罰款。同時,未妥善申報營所稅的企業在申請融資時,常因無法提供結算申報書而被拒絕貸款,影響資金流動與營運。因此,專業事務所的協助對於企業財務管理至關重要。

委託專業事務所的好處

與專業會計事務所合作能有效降低稅務問題風險,同時提升帳務的準確性和效率。專業事務所熟悉最新的稅法規定,能協助企業合理合法地進行節稅,避免因違規操作而遭到罰款或補稅。透過事務所的專業建議,企業能在合法範圍內最大限度地享有稅費減免,將財務風險降到最低,並專注於業務發展。

輕鬆節稅,交給新竹會計推薦

若您在新竹經營企業,並希望減少稅務風險、提高節稅效率,現在就是與專業會計事務所合作的最佳時機!讓我們的專業團隊幫助您處理複雜的稅務申報和記帳工作,確保您的企業在合法合規的情況下,享有最大化的稅費減免。立即聯繫我們,讓您專注於業務發展,將財務的繁瑣交給我們!