隨著網路交易的快速發展,越來越多創業者選擇透過網拍、團購及直播銷售來增加收入。然而,對於經營網路生意的創業者來說,「高頻存入」帳戶已成為國稅局關注的稅務重點。如果個人帳戶累積存入達到一定金額且頻率較高,就有可能被列入查稅對象。本文將深入探討高頻存入的定義、稅務風險以及相關稅務登記的要求,幫助新竹與桃園地區的創業者合法經營並避免稅務陷阱。

何謂高頻存入?

高頻存入的定義

首先要了解高頻存入帳戶,就要先知道什麼是「高頻交易」。

所謂「高頻交易」,指同一個人同一金融帳戶,除下列非銷售性質交易項目外,於同一年(一月一日至十二月三十一日)存轉匯入金額累積達新臺幣240萬元, 且該年度有任4個月份存轉匯入筆數每月達200筆者,就會被定義為高頻存入帳戶。

為何網路創業需懂高頻存入?

網路創業者在開始辦理正式的營業登記之前,經常以個人帳戶進行商業行為的各種交易,這容易導致高頻存入狀況。

根據財政部的要求,金融機構應依規定格式及遞送方式,在每年3月底前,將前一年度的身分資料、交易紀錄送交財政資訊中心,也就是說,最快2023年3月31日前,應提供2022年(今年)的高頻交易帳戶資料。詠雋建議,創業者應考慮經營網路事業前,亦需考慮辦理登記事宜,以避免補稅風險。

高頻存入帳戶的查稅標準

240萬與200筆的稅務門檻

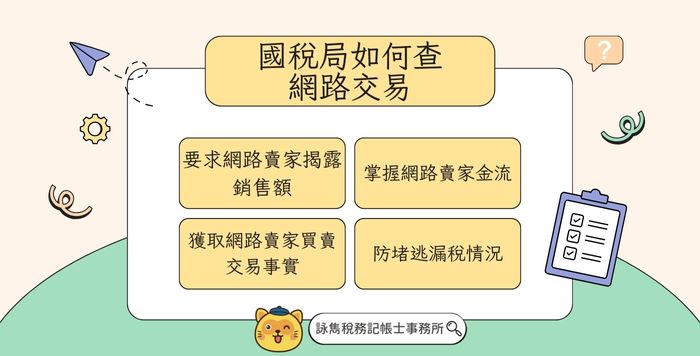

近年網路交易蓬勃發展隨臉書、Line購物社團興起,不少民眾兼職網路賣家,但因為該類營業人多以個人帳戶收款,難以掌握課稅。國稅局為掌握稅源,遏止逃漏,當個人帳戶的累積存入金額達到240萬元,且每月匯入筆數達200筆時,該帳戶即可能被列入高頻交易範圍,成為國稅局收集資料的對象。

國稅局的查稅對象

財政部近期正式訂定「金融機構提供稅捐稽徵機關個人金融帳戶高頻交易資料作業規範」,根據《稅捐稽徵法》第30條,明確規範金融機構提供高頻交易帳戶的範圍及作業程序,目前金融機構已依稅捐稽徵法規定,就調查課稅事實所必要且符合比例原則之一定條件信用卡金流資料定期提供國稅局查核運用。

財政部自2021年6月底發函給銀行商業同業公會全國聯合會,詢問定期提供高頻存入個人帳戶資料可行性。網路賣家與電商創業者因頻繁的交易,及金流的軌跡容易成為國稅局查稅對象。避免成為查稅目標的最佳方式是提前辦理營業登記,並確保每筆收入都合規申報。詠雋可為您提供合適的稅務策略與建議。

不會被查稅的情況

哪些收入不計入高頻存入?

根據財政部規定,某些非銷售性質的收入不會計入高頻存入,如政府補助、薪資收入、保險給付及繼承款等,這類收入不會觸發查稅風險。

如何避免不必要的稅務查核?

創業者應特別注意哪些收入屬於不計入高頻存入的範疇。對於網路賣家,貨款或其他零星交易屬於必須報稅的範疇,因此需謹慎管理每筆收入,以防因高頻存入而遭受查稅。

網路賣家稅務規範與處理

網路交易與稅籍登記

創業者在網路進行交易,只要每月銷售額達到8萬元(貨物)或4萬元(勞務),就應依法辦理稅籍登記。在網路交易未依法登記的賣家若因金流遭國稅局查稅時查獲,常面臨補稅與罰款的情況,而且遭查獲補稅的「營業稅」無法申請延期或分期繳納,我們碰到不少客戶因此補移送強制執行的狀況。

如何合法經營網路生意?

營業額達起徵點辦理登記,每月銷售額達到8萬元(貨物)或4萬元(勞務)。如果申請的是行號,還有機會申請免用統一發票資格。

營業額超過20萬元的網路賣家,需使用統一發票並按5%稅率申報營業稅,當你的營業額達到被國稅局要求使用統一發票時,可以找蝦皮代開或是電子發票廠商處理營業稅發票的事宜,而不要使用手開發票,取得容易漏開,開錯時作廢重開與賣家退貨時的繁瑣麻煩。

詠雋建議創業者及時登記,並透過委託蝦皮代開或是電子發票廠商處理,可以解決營運規模增大被國稅局核定使用發票的問題,同時也不易因此被買家任意檢舉,才是永久經營之道。

新竹與桃園創業幫手,詠雋專業代辦

詠雋的專業稅務服務

詠雋稅務記帳士事務所為新竹與桃園的創業者提供專業的會計服務,包括公司登記申請,營業登記代辦、稅務規劃與會計處理。我們專門針對網路創業者,輔導處理從公司申請到記帳處理,確保您的業務順利運作,降低被稅務查核的風險。

若您有營業登記代辦或稅務問題需要委託,歡迎在營業時間與我們聯繫。