經常在取得公司統編後,許多創業者會面臨到的第一個稅務申報關卡就是營業稅申報。今日詠雋稅務要來大家分享:在營業稅申報過程裡,如果公司有這類的發票,可蒐集起來做為營業稅申報時,作為抵扣的項目。

不過,要成為抵扣項目的前提條件:「必須是公司營業所必須的,而不是私人消費用途的。」請大家在想進行報帳時,務必要自行瞭解自家的公司營業項目及性質喔!

進項發票是什麼?與進項稅額有關係嗎?

進項發票的定義

或者稱為進項憑證。簡單的說,就是公司因為購買營業所必須的物品或勞務時,收到別的公司行號開給你的統一發票。

進項稅額的定義

公司為了購買營業所必須的物品或勞務時,公司就會從發票裡5%營業稅取得抵稅權。簡單的說,就是公司收到別間公司開給你的統一發票上面寫的稅金。當你拿到的愈多,在你公司賣東西或提供服務給別人,必須開發票出去時,可以用來抵稅的權利。

換言之:當你是公司的老闆或是員工,在幫公司購進營業物品或勞務時,萬一你的上中下游和你說,要發票要跟你多收5%,記得千萬不要呆呆的和對方說:那麼我就不要發票。這樣做會讓你的公司在申報營業稅時,就必須要多付5%給政府。(原因是:你賣出時要開發票,開出去的發票上面有5%稅金要繳付給國庫。當你沒取得所謂的進項發票時,就會產生無法進項扣抵的情形。除非你漏開,但這是違法的唷!千萬不要學。)

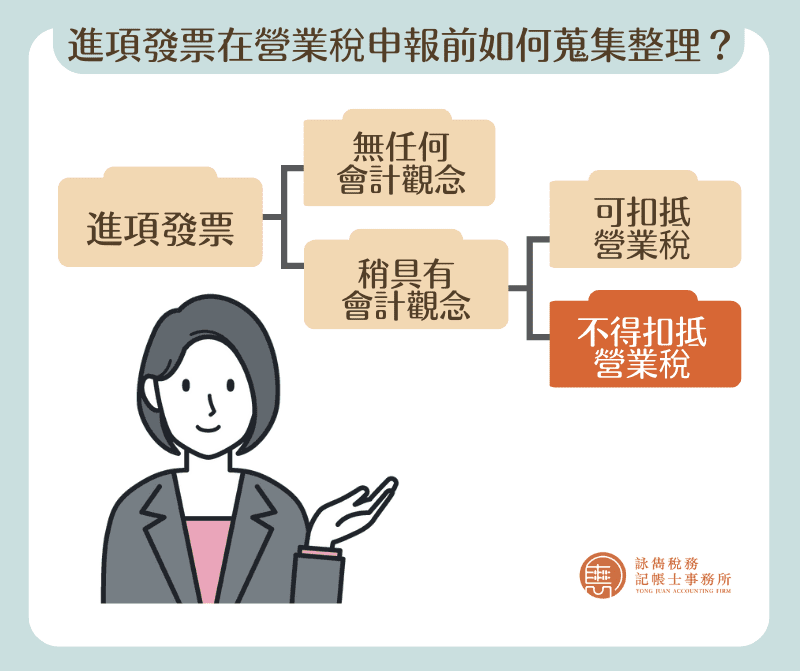

進項發票在營業稅申報前如何蒐集整理?

既然進項發票影響公司在營業稅申報時可以抵扣的項目。那麼如果要進行營業稅節稅,必須要先從瞭解哪些項目是可以拿來抵扣的,那麼在把公司帳務委託事務所記帳處理時,與事務所互配合進行節稅的工作著手。

無任何會計觀念:

請將所有公司名義支出的費用,不論是收據、發票、進口、出口報單、繳款書、繳費單、小白單等等,這些所謂的「憑證」全部統一都交給事務所處理。通常在事務所收到後,會分門別類彙總計算,公司應該在該期營業稅申報時,必須支付的營業稅稅金。

稍具有會計觀念:可粗略分為兩大類

可抵扣與不可抵扣。

進項發票有哪些常見的可以扣抵營業稅?

在開始分享之前先跟大家說明一下:因為進項愈多,在稅務申報過程裡,意味著公司幫政府代收的稅愈少,而要繳給政府的稅金也愈少,所以,為了避免政府收稅困難,在進項發票抵扣的程序上,制定一些相關的法規與規定,在這邊分享給大家。

進項發票會遇到的法條01:每二月為一期,檢附退抵稅款及其他有關文件申報

營業人除本法另有規定外,不論有無銷售額,應以每二月為一期,於次期開始十五日內,填具規定格式之申報書,檢附退抵稅款及其他有關文件,向主管稽徵機關申報銷售額、應納或溢付營業稅額。其有應納營業稅額者,應先向公庫繳納後,檢同繳納收據一併申報。

營業人銷售貨物或勞務,依第七條規定適用零稅率者,得申請以每月為一期,於次月十五日前依前項規定向主管稽徵機關申報銷售額、應納或溢付營業稅額。但同一年度內不得變更。

前二項營業人,使用統一發票者,並應檢附統一發票明細表。

加值型及非加值型營業稅法第35條

簡單的說:今天公司想要在營業稅申報的過程裡,進行營業稅節稅的動作,首先公司必須要在每兩個月進行營業稅的申報,同時要檢附可以抵扣的有關文件。

當公司沒有準備好可以抵扣的進項發票,或是有關文件,如:進出口報單等等,在營業稅申報時自然就無法進行所謂的節稅,更別提想要扣抵。比較詳細的相關的原因,可在延伸閱讀裡連結獲得解答。

進項發票會遇到的法條02:營業稅法中規定的法定不得扣抵的項目:

根據營業稅的公式如下所示:

應納稅額(留抵稅額)=銷項稅額-(進項稅額-法定不得扣抵之進項稅額)-累積留抵稅額

在這個公式當中,我們可以明確看出營業稅的銷項大於進項,就必須繳納營業稅;反之則留抵等待日後扣抵之用。因此理論上公司只要取得合法的進項稅額都是可以扣抵銷項稅額的。

而理論之外常有例外,以營業稅扣抵的例子而言,我們可以明確瞭解到上述公式裡,有個法定不得扣抵之進項稅額的項目,就是所謂的例外。

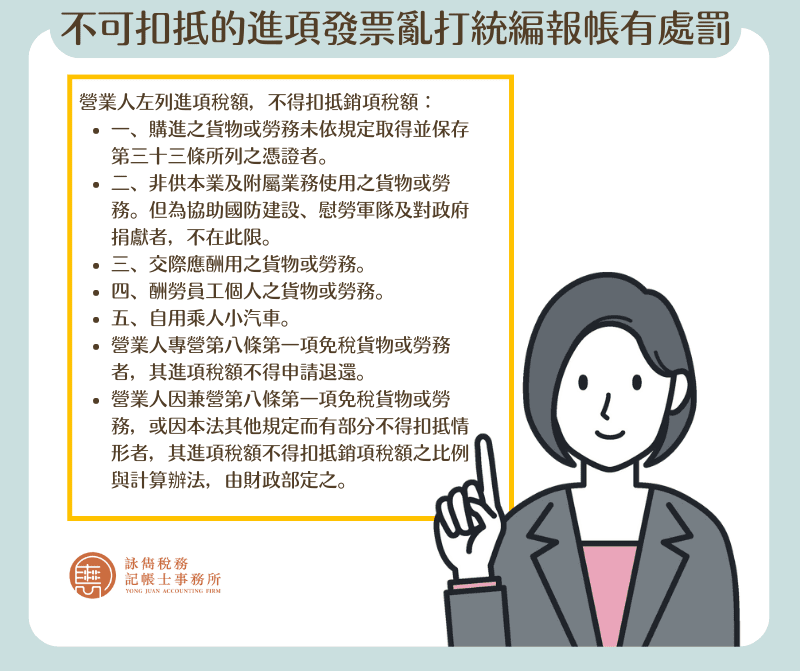

營業人左列進項稅額,不得扣抵銷項稅額:

一、購進之貨物或勞務未依規定取得並保存第三十三條所列之憑證者。

二、非供本業及附屬業務使用之貨物或勞務。但為協助國防建設、慰勞軍隊及對政府捐獻者,不在此限。

三、交際應酬用之貨物或勞務。

四、酬勞員工個人之貨物或勞務。

五、自用乘人小汽車。

營業人專營第八條第一項免稅貨物或勞務者,其進項稅額不得申請退還。

營業人因兼營第八條第一項免稅貨物或勞務,或因本法其他規定而有部分不得扣抵情形者,其進項稅額不得扣抵銷項稅額之比例與計算辦法,由財政部定之。

簡單的說:當公司在遇到營業稅申報時,第一件事情要進行營業稅申報,第二件事則是有準備好進項發票,不屬於上述法定不得扣抵進項發票才能節稅。但是上述的進項發票實在是太籠統,有沒有比較具體的項目可以參考呢?

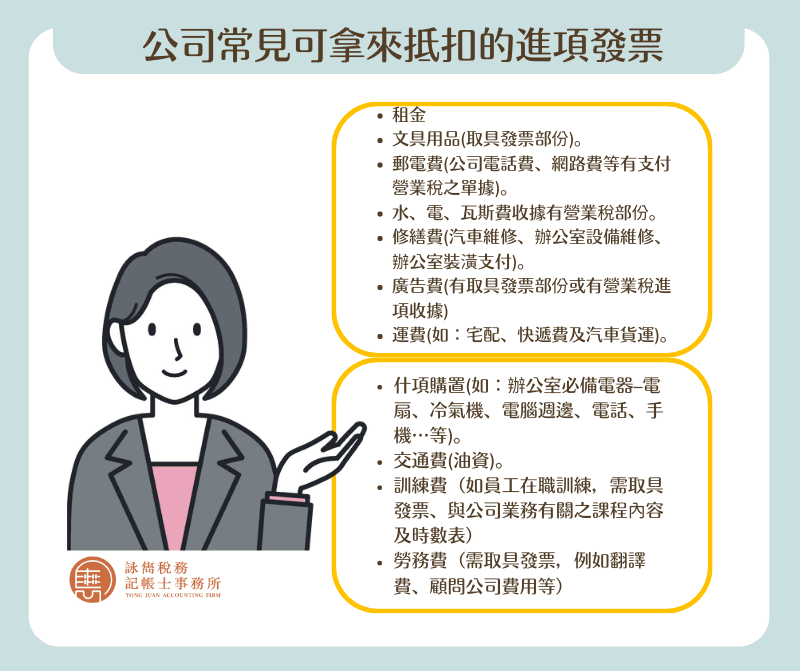

進項發票:公司營業費用有哪些常見的營業稅扣抵項目呢?

我們整理常見的公司支出清單如下:

- 租金(場地租賃、汽車租賃(營業用)…等)。

- 文具用品(取具發票部份)。

- 國內旅費(機票、高鐵車票、台鐵車票、加油費、住宿費等有取具發票部份)需做成差旅費報告單。

- 郵電費(公司電話費、網路費等有支付營業稅之單據)。

- 水、電、瓦斯費收據有營業稅部份。

- 修繕費(汽車維修、辦公室設備維修、辦公室裝潢支付)。

- 廣告費(有取具發票部份或有營業稅進項收據)

- 運費(如:宅配、快遞費及汽車貨運)。

- 會議餐費(需取具會議記錄、出席會議人數、出席人簽到等)才可。(財政部賦稅署75/5/8台稅二發第7523449號函)

- 什費(如:辦公室清潔用品、衛生用品、五金零件等)。

- 購買放置於營業場所供全體員工使用之物品如茶葉、衛生紙、香皂、消費用品用具、工作服、制服等可以扣抵,但福利性質如球鞋等,則不可扣抵。(財政部75/10/3台財稅第7567454號函)

- 什項購置(如:辦公室必備電器–電扇、冷氣機、電腦週邊、電話、手機…等)。

- 交通費(油資)。

- 訓練費(如員工在職訓練,需取具發票、與公司業務有關之課程內容及時數表)

- 勞務費(需取具發票,例如翻譯費、顧問公司費用等)

- 固定資產(凡耐用年限2年度以上及金額六萬元以上均要資本化):

- 若當期公司無繳稅的話,購入資產所支付之稅額可於當期申請退稅。

- 購入汽車(行照需為客貨兩用或小貨車)才可抵稅。(取具發票及copy行照影本)

進項發票在營業稅申報常見問題?

答案是可以。

進項稅額憑證未於當期申報者,得延至次期申報扣抵,次期仍未申報者,應於申報扣抵當期敘明理由。但前揭憑證之申報扣抵期間,以10年為限。(加值型及非加值型營業稅法施行細則第29條)

簡單的說:這期拿到的進項發票,如果來不及申報時提供給事務所,下期還可以抵扣,而且可以抵扣的時間在十年內都可以,但營所稅的部分就要看是不是在同一個年度。如果是同年度,可以入帳當公司的費用,如果不是就不可以當公司費用,只能拿來抵扣5%營業稅而已囉。

係指非供銷售或提供勞務使用之9人座以下乘人小客車。(加值型及非加值型營業稅法施行細則第26條第2項)

簡單的說:如果公司買入的汽車,行照需為客貨兩用或小貨車,在營業稅申報時才可以拿來抵扣5%的營業稅,而且必須要拿到汽車公司開給你的發票及copy行照影本,對車輛扣抵有興趣的朋友,請參考延伸閱讀的說明:

當然不可以。(加值型及非加值型營業稅法第19條第1項第1款)

簡單的說:要抵扣的前題要件除了申請就是一定要有統編,或是公司的抬頭,否則如何證明是屬於公司的費用或成本?拿到沒有公司統編的發票,就是請拿回去請對方作廢重開,或不報入公司的帳裡。

請各位老闆自已注意,不要自已忘記打統編,又直接在二聯式發票上面自已填上公司的抬頭或統編,要求事務所要給你扣抵營業稅,這是違法的唷!

不要集運,自已找合適的物流公司,合法報關自然有。

至於如何尋找,是每個創業老闆的功課,畢竟公司是老闆要經營的,能夠享受經營果實的也只有老闆自已一個人喔!

結語:

有關於進項發票哪些可以扣抵銷項發票,以及公司營業稅申報節稅的議題,我們先跟大家分享到這邊,感謝大家耐心的閱讀,我們的文章。

不論您的企業,是否委託詠雋稅務記帳士事務所處理帳務工作,您都應該和你的事務所討論,因為替你公司處理帳務的事務所,才會瞭解你公司提供的進項發票是否符合你的營業項目扣抵,進而達到節稅的目的喔。

如果您的企業是新創或剛設立完成,建議還是委託事務所申報較不易發生誤扣抵的情況,後續遭受到補稅與處罰,歡迎和我們預約時間,或直接來電委託我們辦理囉。