詠雋稅務記帳士事務所

- 03-6571185

- Line:@vxz7687y

- FB : https://www.facebook.com/tanukitax/

- 官網:https://tanukicpb.com/

狸小路稅務悄悄話/竹北記帳/竹北會計師 推薦/竹北記帳士/竹北 記帳報稅/新竹會計師事務所推薦/新竹會計師推薦

財政部北區國稅局表示,立法院在111年5月27日通過「嚴重特殊傳染性肺炎防治及紓困振興特別條例」(下稱紓困特別條例)施行期間,再延長1年至112年6月30日。配合紓困特別條例施行期間延長1年,營業人受疫情影響申請退還營業稅溢付稅額,可適用「財政部各地區國稅局受理營業人因嚴重特殊傳染性肺炎(COVID-19)因疫情影響申請退還營業稅溢付稅額審核作業原則」(下稱溢付稅額審核原則)之「適用期間」再延長1年。(來源:財政部)

財政部為簡化受疫情影響營業人申請退還營業稅溢付稅額的作業程序,以提高營業人資金運用效率,維持正常營運,於109年5月13日發布溢付稅額審核原則,該原則第二點規定,適用期間為紓困特別條例施行期間,因此,溢付稅額審核原則適用期間將再延長至112年6月30日。只要是109年1月15日營業稅稅籍狀況為營業中的營業人,符合經中央目的事業主管機關依紓困特別條例第9條第3項所定辦法,提供紓困、補貼、補償、振興相關措施,或受疫情影響致短期間內營業收入驟減的營業人,均可依溢付稅額審核原則累計退稅額度在30萬以內申請退還。

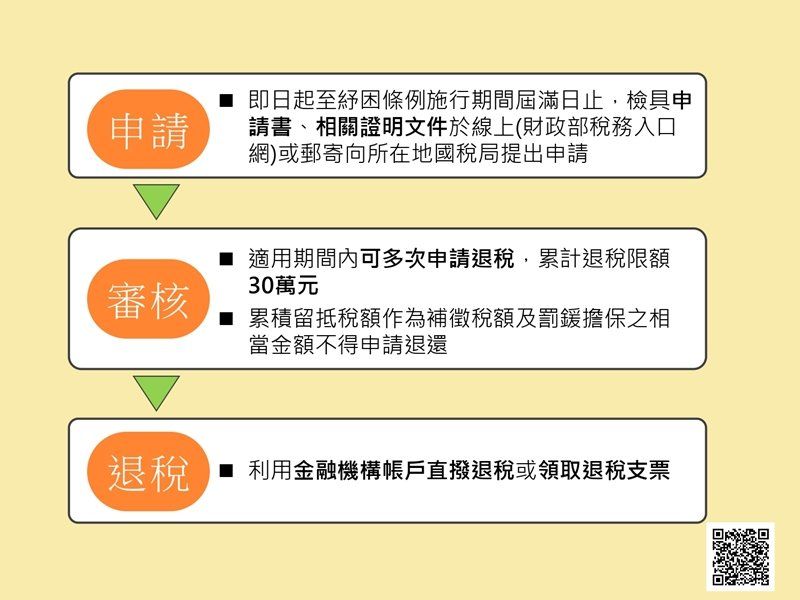

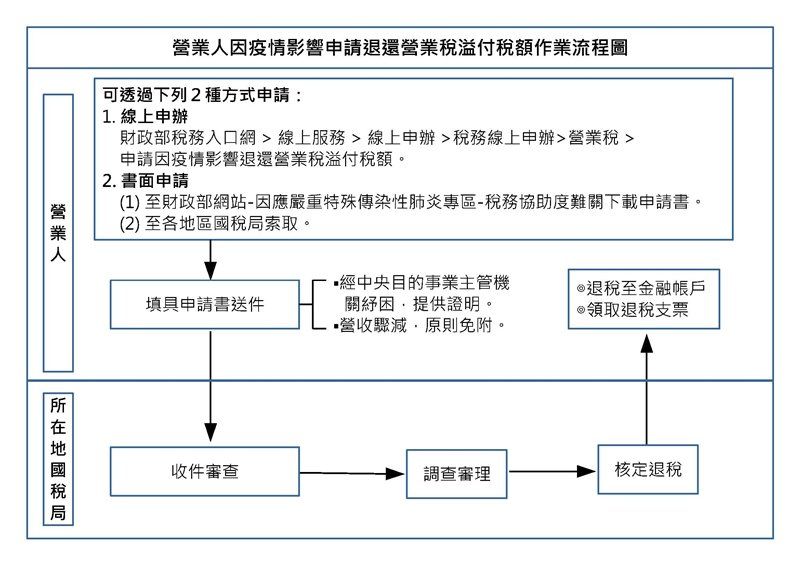

- 109年1月15日營業稅稅籍狀況為營業中之營業人最近一期營業稅申報書第115欄有累積留抵稅額者,得自即日起至紓困條例施行期間屆滿日止填具申請書並檢附相關證明文件向所在地國稅局提出申請。

- 國稅局依營業人提供申請書及證明文件,審查是否符合本作業原則規定。

- 國稅局審核完畢將准駁之核定情形及金額通知營業人。

- 核定退還金額將自營業人累積留抵稅額中扣除,營業人於申報下一期營業稅時應注意自「上期(月)累積留抵稅額(申報書第108欄)」申報數調減核定退稅金額。

我們知道開公司要繳納的營業稅,如果是加值型營業稅的計算公式是:

銷項稅額 – 進項稅額 = 應納(溢付)稅額

Source:營業稅速算公式

因此按照正常的情況下,因為每兩個月申報一次的緣故,如果營業人也就是公司進貨或購置的進項比較多,有進項稅額超過銷項稅額時,國稅局通常會要求您留底帳上,繼續抵扣下一期的銷項稅額,除了某些情況例外。

營業人那些溢付稅款可以申報查明後退還?

一、因銷售適用零稅率貨物或勞務而溢付之營業稅。

Source:稅務入口網

二、因取得固定資產而溢付之營業稅。

三、因合併、轉讓、解散或廢止申請註銷登記者,其溢付之營業稅。

四、上述以外之溢付稅額,應由營業人留抵應納營業稅,但情形特殊,得報經財政部核准退還之。

(加值型及非加值型營業稅法第39條)

簡單的說,除了以上的情況之下,一般來說要向國稅局申請營業稅退稅,是非常固難的。但因為這幾年的疫情緣故,為了讓營業人,也就是企業能有較好的資金週轉及利用,因此如果公司有因為疫情的緣故,而有營業額衰退而且營業稅有溢付稅額的情況下,可以申請退還營業稅。

適用對象及適用期間:

- 期間:嚴重特殊傳染性肺炎防治及紓困振興特別條例(下稱紓困特別條例)施行期間(109年1月15日至110年6月30日)。

- 對象:紓困特別條例施行日營業稅稅籍狀況為營業中之營業人。

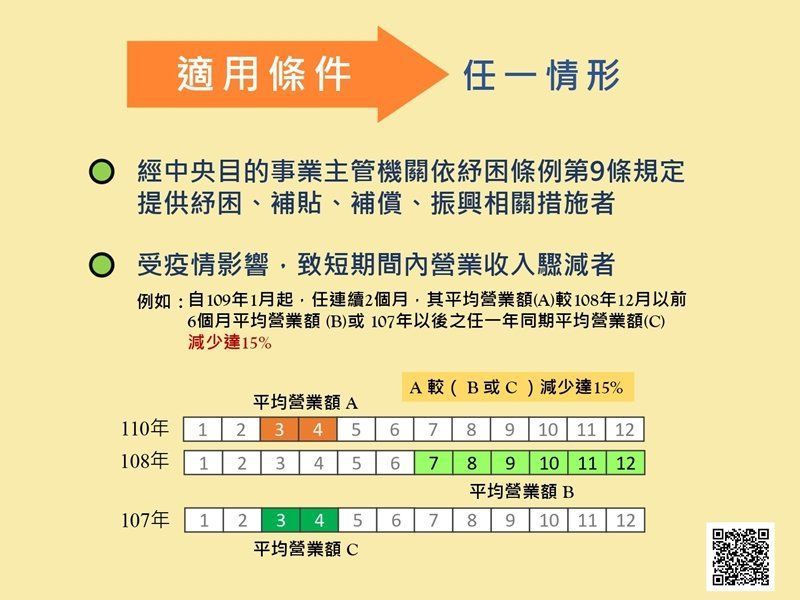

適用條件:

- 條件:經中央目的事業主管機關依紓困特別條例第9條第3項所定紓困振興或補償紓困辦法,提供紓困相關措施或其他受疫情影響,致短期間內營業收入驟減(例如自109年1月起任連續2個月,其平均營業額較108年12月以前6個月或前1年同期平均營業額減少達15%)。

如何申請及辦理?

- 限額:依審核作業原則退還之營業稅溢付稅額累計以新臺幣30萬元為限;溢付稅額尚有餘額者,應留抵應納營業稅。

- 簡單的說:如果公司的營業稅留底很多,而且公司有滿足上述的自109年1月起任連續2個月,其平均營業額較108年12月以前6個月或前1年同期平均營業額減少達15%的情形時,會建議申請這項退稅。尤其是新成立公司投資、購買設備而又剛好遇到疫情的企業朋友。

在過去我們協助的案件裡,本項申請通過審查難度不高,但如果您不是我們服務的客戶,可能只能請您找自身的事務所處理或自行透過工商憑證辦理。

溫馨提醒

更多關於企業法規新知、實用分享的延伸閱讀:

企業新知:

實用分享:

- 延伸閱讀:實用分享 | 企業身分證,工商憑證申請

創業大小事:

本文所提供之建議、評論、分析或其他工作成果係基於現行法規所提供。現行法規未來可能改變,且主管機關之個案解釋亦可能不同,甚或回溯生效。未來如有法規改變、發佈新的解釋函令、或有不同之個案解釋,本所並無義務通知上述改變,以及對本案所提之建議、評論、分析或其他工作成果之影響。本文僅供參考。未事先經作者書面同意,任何人不得以本文所載之建議、評論、分析或其他資訊作為商業或其他決定之依據。任何第三人不得以曾閱覽本文為由,向本所主張任何權利(不論係以契約、損害賠償或其他法律關係為基礎)。